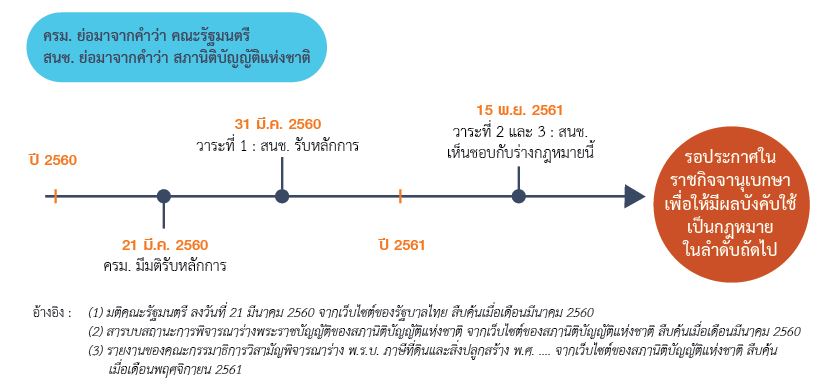

ในที่สุดร่างพระราชบัญญัติภาษีที่ดินและสิ่งปลูกสร้าง พ.ศ. .... (“ร่าง พ.ร.บ. ภาษีที่ดินฯ”) ได้ผ่านความเห็นชอบของสภานิติบัญญัติแห่งชาติแล้วเมื่อวันที่ 15 พฤศจิกายน 2561ที่ผ่านมา เพื่อนำมาใช้แทนภาษีโรงเรือนและที่ดินตามพระราชบัญญัติภาษีโรงเรือนและที่ดินพ.ศ. 2475 และภาษีบำรุงท้องที่ตามพระราชบัญญัติภาษีบำรุงท้องที่ พ.ศ. 2508 โดยร่าง พ.ร.บ. ภาษีที่ดินฯ จะมีผลบังคับใช้เป็น “กฎหมาย” นับตั้งแต่วันถัดจากวันประกาศในราชกิจจานุเบกษาและภาษีที่ดินฯ จะเริ่มถูกจัดเก็บตั้งแต่วันที่ 1 มกราคม 2563 เป็นต้นไป โดยรายละเอียดปรากฏดังนี้

ทั้งนี้ เพื่อให้ผู้อ่านได้เข้าใจภาษีที่ดินและสิ่งปลูกสร้าง (“ภาษีที่ดินฯ”) มากยิ่งขึ้น จึงขออธิบายหลักการเบื้องต้นของร่าง พ.ร.บ. ภาษีที่ดินฯ โดยอ้างอิงมาตราตามร่าง พ.ร.บ. ภาษีที่ดินฯ

สรุปสาระสำคัญของร่าง พ.ร.บ. ภาษีที่ดินฯ มีดังนี้

ภาษีที่ดินฯ เป็นภาษีที่จัดเก็บจากทรัพย์สินของผู้เสียภาษี ที่จะนำมาใช้จัดเก็บแทนภาษีโรงเรือนและที่ดิน และภาษีบำรุงท้องที่ที่องค์กรปกครองส่วนท้องถิ่น (“อปท.”) จัดเก็บอยู่ในปัจจุบันโดยรายได้จากการจัดเก็บภาษีที่ดินฯ ทั้งหมดจะเป็นของ อปท. เพื่อนำไปใช้พัฒนาท้องถิ่นโดยไม่ต้องนำส่งเป็นรายได้แก่รัฐบาลส่วนกลาง

หลักการจัดเก็บภาษีที่ดินฯ อันได้แก่

- ผู้เสียภาษีที่ดินฯ : บุคคลธรรมดา หรือนิติบุคคลที่เป็น

1.1 เจ้าของที่ดิน/สิ่งปลูกสร้าง หรือ

1.2 เจ้าของห้องชุด หรือ

1.3 ผู้ครอบครองหรือผู้ทำประโยชน์ในที่ดินหรือสิ่งปลูกสร้าง

- ผู้จัดเก็บภาษีที่ดินฯ : เทศบาลตำบล เทศบาลเมือง องค์การบริหารส่วนตำบล (อบต.) กรุงเทพมหานคร และเมืองพัทยา

- ทรัพย์สินที่ต้องเสียภาษีที่ดินฯ : ที่ดิน สิ่งปลูกสร้าง และห้องชุด

ข้อสังเกต : สำหรับนิยามของคำว่า “สิ่งปลูกสร้าง” จะไม่รวมเครื่องจักรหรือส่วนควบที่ติดตั้งในโรงงานซึ่งเคยมีการเก็บภาษีเมื่ออยู่ในระบบภาษีโรงเรือนและที่ดิน และภาษีบำรุงท้องที่ซึ่งเป็นระบบภาษีเดิม

- การคำนวณภาษีที่ดินฯ : มูลค่าของที่ดิน/สิ่งปลูกสร้าง/ห้องชุด × อัตราการจัดเก็บภาษีที่ดินฯ

- ฐานภาษีที่ดินฯ : คำนวณภาษีบนมูลค่าทั้งหมดของที่ดิน สิ่งปลูกสร้างและห้องชุดโดยคำนวณจากราคาประเมินทุนทรัพย์ของที่ดิน สิ่งปลูกสร้างและห้องชุดเพื่อเรียกเก็บค่าธรรมเนียมจดทะเบียนสิทธิและนิติกรรมตามประมวลกฎหมายที่ดินของกรมธนารักษ์โดยผู้เสียภาษีสามารถเข้าไปดูราคาประเมินได้ที่เว็บไซต์ http://www.treasury.go.th/main.php?filename=index ทั้งนี้ ราคาประเมินกลางของที่ดินและสิ่งปลูกสร้างจะปรับตามรอบบัญชีการประเมินราคาทุก 4 ปี

- อัตราภาษีที่ดินฯ : อัตราภาษีที่ดินฯ ตามร่าง พ.ร.บ. ภาษีที่ดินฯ ได้กำหนดให้เป็นไปตามประเภทของที่ดินและสิ่งปลูกสร้าง 4 กลุ่มโดยถือตาม “ลักษณะการใช้ประโยชน์ในที่ดิน” ได้แก่ เกษตรกรรม, ที่อยู่อาศัย, อื่น ๆ (พาณิชยกรรม) และที่รกร้างว่างเปล่า โดยอัตราภาษีที่ดินฯ จะเป็นรูปแบบของขั้นบันไดที่เพิ่มขึ้นตามมูลค่าของฐานภาษีที่ดินฯ

อนึ่ง ร่าง พ.ร.บ. ภาษีที่ดินฯ ได้กำหนดบทเฉพาะกาลเพื่อบรรเทาภาระภาษีในช่วง 2 ปีแรก (พ.ศ. 2563 – 2564) ของการจัดเก็บภาษีที่ดินฯ กล่าวคือ วันที่ 1 มกราคม 2563 ถึง วันที่ 31 ธันวาคม 2564 โดยอัตราภาษีที่ดินฯ ที่ใช้บังคับในช่วง 2 ปีแรก (พ.ศ. 2563 – 2564) จะปรากฏตามภาพที่ 2 รวมถึงตัวอย่างภาระภาษีตามมูลค่าทรัพย์สินในช่วง 2 ปีแรก (พ.ศ. 2563 – 2564) จะปรากฏดังต่อไปนี้

อัตราภาษีที่ดินและสิ่งปลูกสร้างที่ใช้บังคับในช่วง 2 ปีแรก (พ.ศ. 2563-2564)

ตัวอย่างภาระภาษีตามมูลค่าทรัพย์สินในช่วง 2 ปีแรก (พ.ศ.2563 – 2564)

ส่วนอัตราภาษีที่ดินฯ สำหรับหลังปี พ.ศ. 2564 คณะกรรมาธิการวิสามัญพิจารณาร่าง พ.ร.บ. ภาษีที่ดินฯ ให้ข้อสังเกตไว้ว่า “ก่อนที่อัตราภาษีที่ดินฯ ที่จะใช้บังคับในช่วง 2 ปีแรกจะสิ้นสุดการบังคับใช้ควรกำหนดอัตราภาษีที่ดินฯ ตามพระราชกฤษฎีกาไว้ล่วงหน้า เพื่อให้ภาคธุรกิจได้รับรู้ข้อมูลเกี่ยวกับอัตราภาษีที่ดินฯ ที่จะใช้จัดเก็บจริงล่วงหน้าและสามารถใช้วางแผนการลงทุนได้” (อ้างอิง : ข้อสังเกตของคณะกรรมาธิการวิสามัญพิจารณาร่าง พ.ร.บ. ภาษีที่ดินฯ ข้อที่ 10 จากหนังสือของสำนักงานเลขาธิการวุฒิสภาปฏิบัติหน้าที่สำนักงานเลขาธิการสภานิติบัญญัติแห่งชาติ เลขที่หนังสือ สว (สนช) 0007/6351 ลงวันที่ 20 พฤศจิกายน 2561)

7. การยื่นแบบและชำระภาษีที่ดินฯ : อปท. จะแจ้งการประเมินภาษีที่ดินฯ โดยส่งแบบการประเมินภาษี ให้แก่ผู้เสียภาษีภายในเดือนกุมภาพันธ์ของทุกปี (เช่น เดือนกุมภาพันธ์ 2563 เป็นต้น) และผู้เสียภาษีที่ดินฯ มีหน้าที่ต้องชำระภาษีที่ดินฯ ตามแบบแจ้งการประเมินภาษีภายในเดือนเมษายนของทุกปี (เช่น เดือนเมษายน 2563 เป็นต้น)

8. การยกเว้น การลดหย่อนและการบรรเทาภาระภาษีที่ดินฯ : รายละเอียดตามตารางดังนี้

|

การยกเว้นภาษี

|

|

- ทรัพย์สินของรัฐ

- ศาสนสมบัติ

- องค์กรระหว่างประเทศ/สถานทูต/สถานกงสุล

- ทรัพย์สินของสภากาชาด

- ทรัพย์สินของมูลนิธิ/สถานสาธารณะกุศล

- ทรัพย์สินของเอกชนเฉพาะส่วนที่ได้ยินยอมให้ทางราชการจัดให้ใช้เพื่อสาธารณะประโยชน์

- ทรัพย์สินส่วนกลาง/ที่ดินสาธารณูปโภค

|

|

การลดหย่อนภาษี

|

|

- การลดภาษีสำหรับที่ดิน/สิ่งปลูกสร้างบางประเภท เพื่อให้เหมาะสมกับสภาพเศรษฐกิจ สังคม เหตุการณ์ กิจการ หรือสภาพแห่งท้องที่โดยให้ตราเป็นพระราชกฤษฎีกา แต่ต้องไม่เกิน 90% ของจำนวนภาษีที่จะต้องเสีย

- เช่น สถานศึกษาเอกชน กิจการสาธารณะ บ้านมรดก เป็นต้น

|

การบรรเทาภาระภาษี การบรรเทาภาระภาษี

|

|

- เพื่อเป็นการบรรเทาภาระภาษี ใน 3 ปีแรกของการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างตามร่าง พ.ร.บ. ภาษีที่ดินฯ ให้ยกเว้นการจัดเก็บภาษีสำหรับเจ้าของที่ดิน/สิ่งปลูกสร้าง ซึ่งเป็นบุคคลธรรมดาและใช้ประโยชน์ในการประกอบเกษตรกรรม

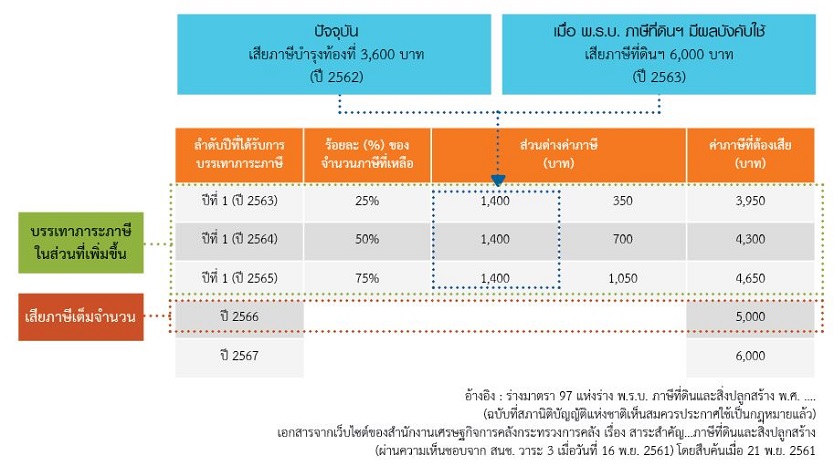

- ผู้เสียภาษีที่ต้องเสียภาษีมากขึ้น (เมื่อเทียบกับการเสียภาษีโรงเรือนและที่ดิน รวมถึงภาษีบำรุงท้องที่) จะได้รับการบรรเทาภาระภาษี โดยในช่วง 3 ปีแรกจะทยอยเสียภาษีในส่วนที่เพิ่มขึ้น ดังนี้

- ปีที่ 1: 25% ของภาษีส่วนที่เพิ่มขึ้น

- ปีที่ 2: 50% ของภาษีส่วนที่เพิ่มขึ้น

- ปีที่ 3: 75% ของภาษีส่วนที่เพิ่มขึ้น

- ตัวอย่างของการบรรเทาภาระภาษีสำหรับที่ดินเพื่อการเกษตรกรรมปรากฏดังนี้

|

ตัวอย่างภาระภาษีตามมูลค่าทรัพย์สินในช่วง 2 ปีแรก (พ.ศ.2563 – 2564)

เจ้าของที่ดินเกษตรกรรม

(นิติบุคคล)

ที่ดินแปลงหนึ่ง 25 ไร่ มูลค่า 50 ล้านบาทในปี 2562 มูลค่าเพิ่มเป็น 60 ล้านบาทในปี 2567 เสียภาษี 0.01% หรือล้านละ 100 บาท

Reference :

- มติคณะรัฐมนตรี ลงวันที่ 21 มีนาคม 2560 จากเว็บไซต์ของรัฐบาลไทย สืบค้นเมื่อเดือนมีนาคม 2560

- สารบบสถานะการพิจารณาร่างพระราชบัญญัติของสภานิติบัญญัติแห่งชาติ จากเว็บไซต์ของสภานิติบัญญัติแห่งชาติ สืบค้นเมื่อเดือนมีนาคม 2560

- รายงานของคณะกรรมาธิการวิสามัญพิจารณาร่าง พ.ร.บ. ภาษีที่ดินและสิ่งปลูกสร้าง พ.ศ. ... จากเว็บไซต์ของ สภานิติบัญญัติแห่งชาติ สืบค้นเมื่อเดือนพฤศจิกายน 2561

- ร่าง พ.ร.บ. ภาษีที่ดินและสิ่งปลูกสร้าง พ.ศ. ... (ฉบับที่สภานิติบัญญัติแห่งชาติเห็นสมควรประกาศใช้เป็นกฎหมายแล้ว)

- เอกสารจากเว็บไซต์ของสำนักงานเศรษฐกิจการคลัง กระทรวงการคลัง เรื่อง สาระสำคัญ...ภาษีที่ดินและสิ่งปลูกสร้าง (ผ่านความเห็นชอบจาก สนช. วาระ 3 เมื่อวันที่ 16 พฤศจิกายน 2561) สืบค้นเมื่อวันที่ 21 พฤศจิกายน 2561

- ข้อสังเกตของคณะกรรมาธิการวิสามัญพิจารณาร่าง พ.ร.บ. ภาษีที่ดินฯ จากหนังสือของสำนักงานเลขาธิการวุฒิสภาปฏิบัติหน้าที่สำนักงานเลขาธิการสภานิติบัญญัติแห่งชาติ เลขที่หนังสือ สว(สนช)0007/6351 ลงวันที่ 20 พฤศจิกายน 2561

|

โดย.. ดร. สาธิต ผ่องธัญญา

กรรมการในคณะกรรมการวิชาชีพบัญชี

ด้านการบัญชีภาษีอากร |

|

นางสาวศศิญาภา จิรวุฒิกุล

(น.บ. (เกียรตินิยม), น.บ.ท., น.ม. (กฎหมายภาษี)) |

|