สรุป

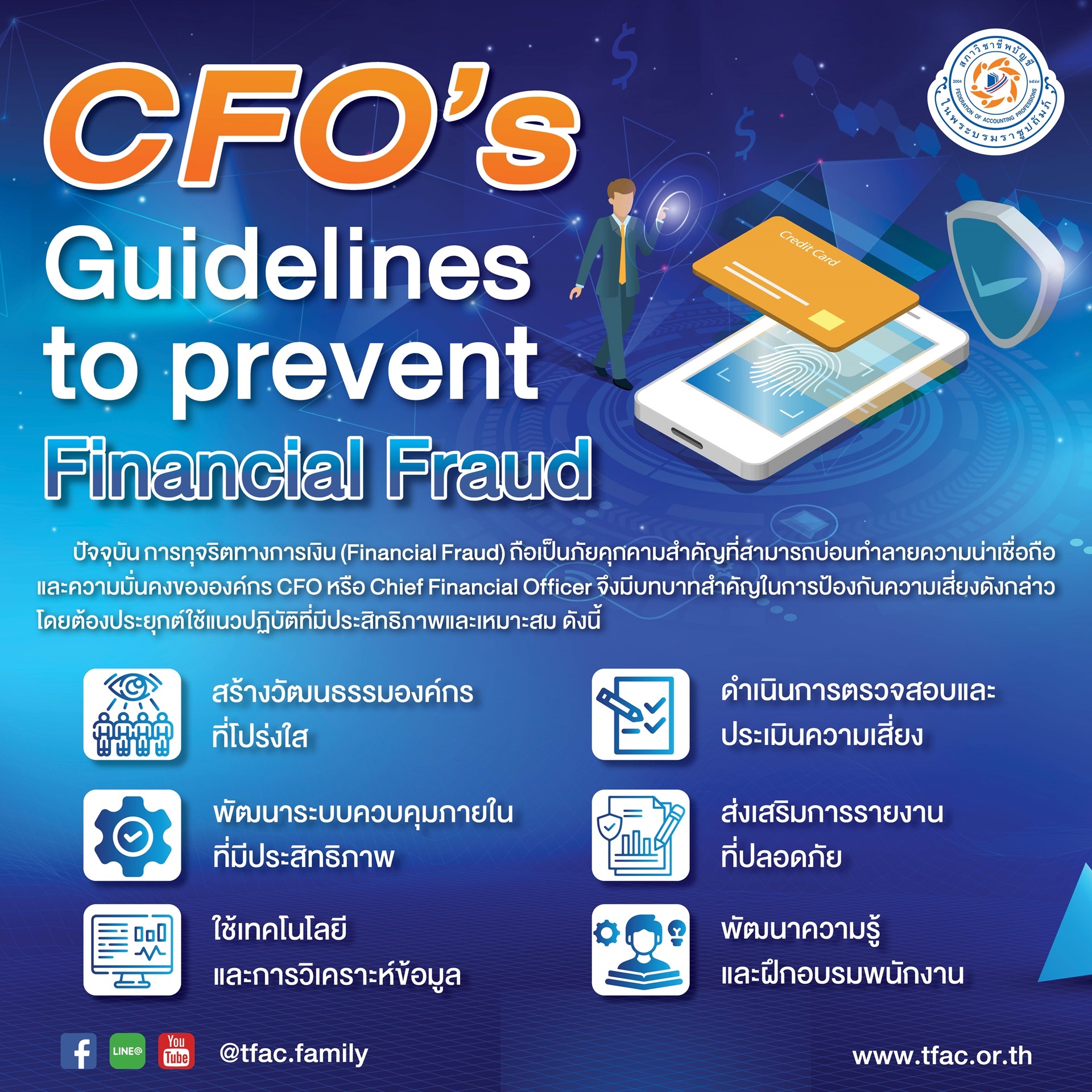

บทบาทของ CFO ในการป้องกัน Financial Fraud ไม่ได้จำกัดเพียงการตรวจจับปัญหา แต่ครอบคลุมถึงการสร้างระบบและวัฒนธรรมองค์กรที่โปร่งใส พร้อมใช้เทคโนโลยีและพัฒนากระบวนการควบคุมภายในอย่างต่อเนื่อง การดำเนินการเหล่านี้ไม่เพียงลดโอกาสของการทุจริต แต่ยังเสริมสร้างความมั่นคงและความยั่งยืนให้องค์กรในระยะยาว CFO จึงเป็นผู้ที่อยู่ในตำแหน่งสำคัญที่สามารถผลักดันให้องค์กรมีการบริหารจัดการที่โปร่งใส ปลอดภัย และน่าเชื่อถือในทุกมิติ

ขอขอบคุณบทความดี ๆ จาก ดร.สุวัจชัย เมฆะอำนวยชัย คณะกรรมการวิชาชีพบัญชีด้านการบัญชีบริหาร

ขอเชิญทุกท่านมาทำความเข้าใจถึงแนวปฏิบัติในการป้องกัน Financial Fraud อย่างมีประสิทธิภาพผ่านการเสวนา Refreshment of the Role and Expectation of a CFO ผ่านมุุมมองของ CFO บริษัทชั้นนำ บริษัทตรวจสอบบัญชี ที่ปรึกษาภาษี นักวิชาการ ที่่ปรึกษาบริษัทชั้นนำ ที่จะช่วยให้ท่านเป็น CFO ที่ “เก่ง” ในการ

“ค้นหา” ข้อมูลที่สำคัญ เพื่อการตัดสินใจที่ชาญฉลาด

“ป้องกัน” การทุจริตทางการเงิน

“เพิ่มผลกำไร” จากการลงทุน ด้วยการวิเคราะห์ข้อมูลทางการเงินอย่างมืออาชีพ

สนใจสมัครหรือดูข้อมูลเพิ่มเติม Click